- La bolsa de ahorro acumulado durante el covid se situaba en 100.000 millones de euros al cierre de 2022, según el Banco de España

- El dinero acumulado desde la pandemia ha perdido más de un 10% de poder de compra por la inflación

- No se espera que este dinero juegue un papel muy relevante a la hora de sostener el consumo de las familias en los próximos trimestres

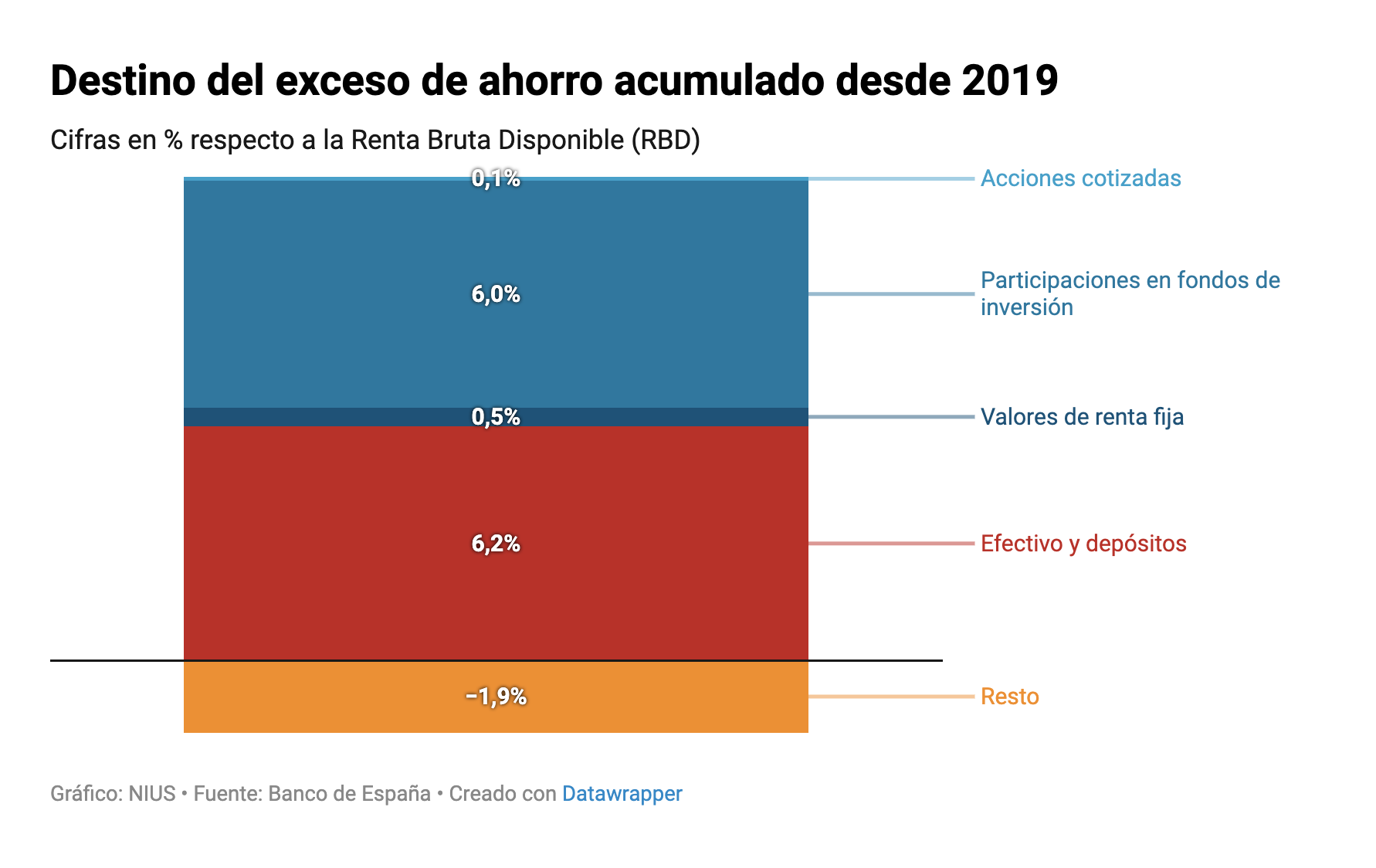

Los hogares españoles mantienen cerca de la mitad del ahorro que generaron en la pandemia en efectivo y depósitos bancarios. Hablamos de casi 50.000 millones de euros al cierre de 2022, según los cálculos del Banco de España (BdE). Unos fondos que habrían perdido más de un 10% de su poder adquisitivo por culpa de la subida de los precios.

El incremento de los importes guardados en efectivo y depósitos bancarios fueron muy parecidos en España a los de otros países europeos durante el año covid, según el BdE. Es decir, todos los europeos estaban haciendo básicamente lo mismo con ese dinero que estaban ahorrando forzosamente porque no lo podían gastar. Tenía sentido que fuera mucho en efectivo por el miedo a lo que podría ocurrir en un entorno tan incierto como la pandemia. Sin embargo, una vez superada y a pesar del arranque del episodio inflacionista en el otoño de 2021, nuestro país mantuvo posiciones mucho más elevadas de este ahorro en efectivo.

"En la actualidad la proporción de la bolsa de ahorro extraordinario que está materializada en estos instrumentos (efectivo y depósitos) es mucho más elevada en nuestro país —asciende al 44% del total, 20 puntos porcentuales más que en la eurozona", destaca el estudio. El dato puede ser un reflejo del nivel conservador del ahorrador español, de la falta de conocimientos financieros o de la poca oferta de productos adecuados para este tipo de perfil.

Lo que sí sabemos es que en el arranque de este año se desató un fuerte apetito inversor por las letras del Tesoro Público entre los pequeños ahorradores. Una demanda que sigue siendo elevada ante el tipo de interés que pagan -- por encima del 3%--. Las entidades españolas siguen siendo de las más rezagadas de la eurozona a la hora de trasladar una mayor remuneración a los depósitos en un contexto de fuertes subidas del precio oficial del dinero.

100.000 millones de ahorro extraordinario

En total, exceso de ahorro generado durante los meses de movilidad limitada por culpa de la pandemia ascendía a 100.000 millones de euros al cierre del año 2022, según los cálculos BdE. El destino de este dinero habría ido a parar, principalmente, a efectivo y depósitos y otra parte similar a fondos de inversión.

Mucho se ha hablado desde entonces del papel que iba a jugar este dinero en cuanto se pudiera gastar. Una idea que se reflejaba muy bien en la analogía que se utilizó para definirlo: "ahorro embalsado".

Ahorro para amortizar deuda

Hasta la fecha se han detectado dos usos parciales de esta bolsa de dinero:

- Como vía para amortiguar el impacto del fuerte repunte de la inflación.

- Para amortizar deuda en un contexto de subida de tipos de interés.

"Los hogares habrían destinado también una parte creciente, aunque reducida, del ahorro extraordinario acumulado a la amortización de préstamos contraídos en el pasado para la compra de vivienda", apunta el BdE.

"El aumento del coste de las hipotecas a tipo variable incrementó los incentivos a la amortización anticipada, lo que se vio reforzado por el hecho de que apenas hubiera aumentado la remuneración de algunos activos líquidos, como los depósitos", sostiene el análisis. El "repunte significativo" del coste de las deudas en los últimos meses podría "incentivar" a los hogares a destinar más proporción del ahorro acumulado a cancelar sus préstamos.

Respecto al posible impacto de este 'ahorro embalsado' en el consumo, no se esperan grandes aportaciones. No le vendría mal al crecimiento económico. El PIB, pese a crecer en el primer trimestre del año, lo hizo gracias al empuje del sector exterior. El gasto de los hogares encadenó su segundo trimestre consecutivo de caídas (algo que no ocurría desde 2012 si exceptuamos el año de la pandemia). La inflación y la subida de tipos están pasando factura a las familias.

El consumo registra desde la pandemia un comportamiento bastante volátil y complicado de anticipar, dicen los expertos. No parece que este ahorro en el que se habían depositado tantas esperanzas vaya a jugar un papel muy relevante a la hora de mantener el gasto privado. "Diversos factores sugieren que, en consonancia con lo observado hasta ahora, no cabe esperar que esta bolsa de ahorro extraordinario proporcione un impulso muy significativo al consumo agregado de los hogares en los próximos trimestres", concluye el BdE.

En gran parte por lo que se sospecha desde el minuto uno: que fueron las rentas más altas las que realmente pudieron ahorrar más durante la pandemia. Son también los que menos propensión al consumo tienen. El mismo ahorro en manos de las familias con menos ingresos se gastaría prácticamente todo, pero "el 20% de los hogares de menores rentas apenas pudieron acumular ahorro extraordinario".

¿Somos más ricos?

Esos 100.000 millones de euros que se generaron durante la pandemia de manera excepcional y que ahí siguen sin gastarse suponen una mayor riqueza para el conjunto de los hogares. Sin embargo, su contribución ha sido más bien modesta. Quien realmente ha jugado un papel en este indicador de riqueza ha sido el precio de la vivienda.

"En torno a un 70% de la riqueza bruta de los hogares son activos inmobiliarios, por lo que las variaciones en sus precios afectan de forma significativa al valor del patrimonio neto de los hogares", recuerda el BdE. "Entre finales de 2019 y el cierre de 2022, el precio de la vivienda se incrementó en un 13,8%".

La revalorización del componente inmobiliario sigue destacando por encima del nuevo ahorro a la hora de determinar la riqueza de las familias.

Fuente: Nius Diario